Để quyết toán thuế TNDN đúng quy định, các doanh nghiệp được hưởng ưu đãi thuế TNDN cần phải nộp kèm theo mẫu phụ lục thuế TNDN phù hợp. Vậy mẫu phụ lục nào mới là mẫu đúng cho trường hợp này? Bài viết này sẽ giúp bạn giải đáp thắc mắc trên, cung cấp thông tin chi tiết về mẫu phụ lục thuế TNDN áp dụng cho thu nhập doanh nghiệp được ưu đãi.

Mẫu phụ lục thuế TNDN nào áp dụng cho thu nhập doanh nghiệp được ưu đãi thuế TNDN?

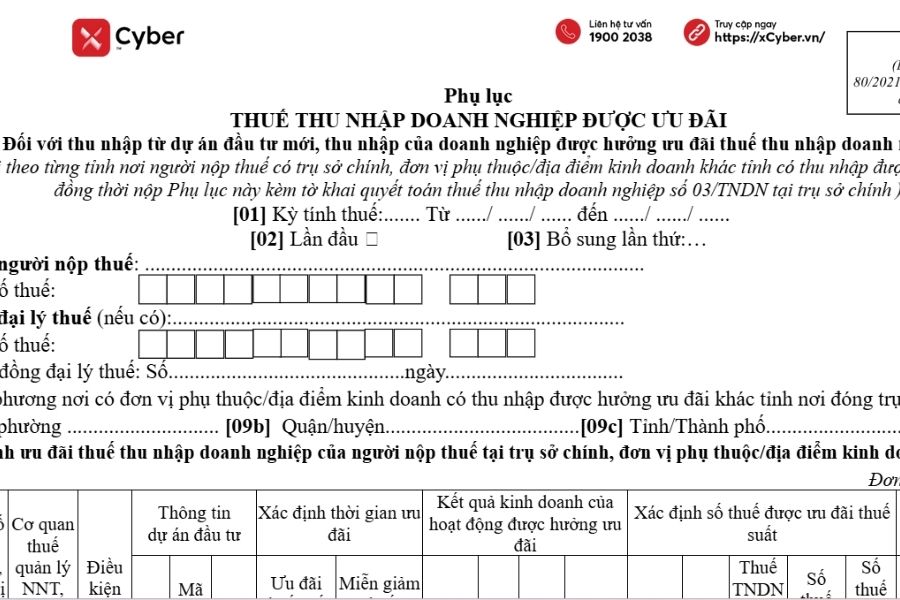

Mẫu phụ lục thuế TNDN áp dụng cho thu nhập của doanh nghiệp được hưởng ưu đãi thuế TNDN là Mẫu 03-3A/TNDN, ban hành theo Thông tư 80/2021/TT-BTC.

Mẫu phụ lục thuế TNDN được ưu đãi đối với thu nhập của doanh nghiệp được hưởng ưu đãi thuế TNDN – TẢI NGAY

Hướng dẫn cách điền mẫu phụ lục ưu đãi thuế TNDN cho thu nhập doanh nghiệp được hưởng ưu đãi

Hướng dẫn cách điền mẫu phụ lục thuế TNDN được ưu đãi đối với thu nhập của doanh nghiệp được hưởng ưu đãi thuế TNDN theo Mẫu 03-3A/TNDN ban hành kèm theo Thông tư 80/2021/TT-BTC như sau:

Chỉ tiêu [01]: Điền rõ kỳ tính thuế năm phù hợp với thông tin kỳ tính thuế trên tờ khai 03/TNDN.

Trong trường hợp người nộp thuế (NNT) kê khai riêng phụ lục ưu đãi thuế thu nhập doanh nghiệp mẫu 03-3A/TNDN tại cơ quan thuế nơi có đơn vị phụ thuộc hoặc cơ sở kinh doanh ở tỉnh khác với trụ sở chính, cần ghi rõ kỳ tính thuế theo năm dương lịch hoặc năm tài chính (áp dụng cho doanh nghiệp có năm tài chính không trùng năm dương lịch). Kỳ tính thuế này bắt đầu từ ngày đầu tiên của năm dương lịch/năm tài chính hoặc từ ngày bắt đầu kinh doanh (với doanh nghiệp mới), hoặc từ ngày hợp đồng có hiệu lực (với hợp đồng), và kết thúc vào ngày cuối cùng của năm dương lịch/năm tài chính, hoặc ngày chấm dứt hoạt động kinh doanh, chấm dứt hợp đồng, chuyển đổi sở hữu, hoặc tái cơ cấu doanh nghiệp, theo đúng kỳ kế toán được pháp luật kế toán quy định.

Chỉ tiêu [02], [03]: Chọn “Lần đầu”. Nếu người nộp thuế phát hiện hồ sơ khai thuế đã nộp có sai sót, cần thực hiện kê khai bổ sung theo thứ tự từng lần.

Khi NNT khai thuế điện tử và nộp phụ lục cùng với tờ khai tại cơ quan thuế quản lý trực tiếp, hệ thống Etax sẽ tự động hiển thị thông tin này dựa trên dữ liệu từ tờ khai 03/TNDN.

Chỉ tiêu [04], [05]: Người nộp thuế (NNT) cần ghi tên và mã số thuế đúng theo thông tin đã khai trên tờ khai 03/TNDN.

Nếu NNT thực hiện khai thuế điện tử và nộp phụ lục kèm tờ khai tại cơ quan thuế quản lý trực tiếp, hệ thống Etax sẽ tự động hiển thị thông tin này dựa trên dữ liệu khai báo trong tờ khai 03/TNDN.

Chỉ tiêu [06], [07], [08]: Trường hợp NNT khai thuế qua đại lý thuế, cần điền tên đại lý, mã số thuế của đại lý và thông tin hợp đồng với đại lý thuế. Lưu ý rằng đại lý thuế phải có trạng thái đăng ký “Đang hoạt động” và hợp đồng phải còn hiệu lực tại thời điểm khai thuế.

Chỉ tiêu [09a], [09b], [09c]: NNT cần điền thông tin về các đơn vị phụ thuộc hoặc cơ sở kinh doanh ở tỉnh khác có thu nhập được hưởng ưu đãi, theo quy định tại điểm h khoản 1 Điều 11 của Nghị định 126/2020/NĐ-CP ngày 19/10/2020. Trong trường hợp có nhiều đơn vị phụ thuộc hoặc cơ sở kinh doanh tại nhiều huyện thuộc sự quản lý của Cục Thuế, chỉ cần chọn một đơn vị đại diện để kê khai. Tương tự, nếu có nhiều đơn vị do Chi cục Thuế khu vực quản lý, chọn một đơn vị đại diện cho huyện do Chi cục quản lý để kê khai vào chỉ tiêu này. Nếu phụ lục kê khai nằm trong cùng tỉnh với trụ sở chính, NNT có thể để trống chỉ tiêu này.

Phần A. Xác định ưu đãi thuế thu nhập doanh nghiệp cho người nộp thuế tại trụ sở chính và các đơn vị phụ thuộc hoặc địa điểm kinh doanh: NNT kê khai theo từng trường hợp được hưởng ưu đãi thuế TNDN, bao gồm ưu đãi tại trụ sở chính, các đơn vị phụ thuộc hoặc địa điểm kinh doanh trong cùng tỉnh với trụ sở chính, cũng như ưu đãi thuế TNDN tại các đơn vị phụ thuộc hoặc địa điểm kinh doanh ngoài tỉnh.

Cột (1): NNT ghi thứ tự thông tin theo từng dự án đầu tư hoặc nguồn thu nhập đủ điều kiện nhận ưu đãi thuế TNDN.

Cột (2), (3): NNT ghi rõ tên và mã số thuế của NNT (trụ sở chính) hoặc các đơn vị phụ thuộc/địa điểm kinh doanh có dự án đầu tư hoặc nguồn thu nhập đủ điều kiện nhận ưu đãi thuế TNDN.

Cột (4): NNT ghi tên cơ quan thuế quản lý NNT (trụ sở chính) hoặc các đơn vị phụ thuộc/địa điểm kinh doanh có dự án đầu tư hoặc nguồn thu nhập được hưởng ưu đãi thuế TNDN.

Cột (5): NNT kê khai thông tin về điều kiện và lý do được hưởng ưu đãi thuế. Nếu NNT khai thuế điện tử, hãy chọn trường hợp ưu đãi từ danh mục đã cung cấp.

Cột (6), (7), (8): NNT cung cấp thông tin về dự án đầu tư được hưởng ưu đãi, bao gồm tên dự án (cột 6), mã số dự án (cột 7), và lĩnh vực hoạt động của dự án (cột 8). Nếu không áp dụng ưu đãi theo dự án đầu tư, NNT có thể bỏ trống các cột này.

Cột (9), (10), (11), (12): NNT ghi rõ thời gian được hưởng ưu đãi, bao gồm số năm được áp dụng ưu đãi thuế suất (cột 9), năm bắt đầu áp dụng ưu đãi thuế suất (cột 10), tổng số năm được miễn giảm thuế (cột 11), và năm bắt đầu được miễn giảm thuế (cột 12), phù hợp với điều kiện ghi tại cột (5) theo quy định của pháp luật về thuế TNDN.

Cột (13), (14), (15), (16): NNT cung cấp thông tin về kết quả kinh doanh liên quan đến hoạt động được hưởng ưu đãi thuế, cụ thể là doanh thu tính thuế (cột 13), chi phí tính thuế (cột 14), thu nhập miễn thuế (cột 15), và thông tin về chuyển lỗ và bù trừ lãi lỗ (cột 16).

Cột (17): NNT kê khai thu nhập tính thuế được hưởng ưu đãi thuế TNDN. Chỉ tiêu tại cột (17) được tính bằng (13) – (14) – (15) – (16).

Cột (18): NNT ghi thuế suất được hưởng ưu đãi phù hợp với điều kiện tại cột (5) và thông tin thời gian áp dụng ưu đãi thuế suất tại cột (9) và (10).

Cột (19): NNT kê khai số thuế TNDN phải nộp theo thuế suất thông thường. Chỉ tiêu tại cột (19) được tính bằng cột (17) nhân với 20%. Tổng số tại cột (19) sẽ tương ứng với chỉ tiêu [11].

Cột (20): NNT kê khai số thuế TNDN phải nộp theo thuế suất ưu đãi. Chỉ tiêu tại cột (20) được tính bằng cột (17) nhân với cột (18).

Cột (21): NNT kê khai số thuế chênh lệch do áp dụng thuế suất ưu đãi. Chỉ tiêu tại cột (21) được tính bằng cột (19) trừ cột (20). Tổng số tại cột (21) sẽ tương ứng với chỉ tiêu [12], được tổng hợp lên chỉ tiêu [C11] của tờ khai 03/TNDN.

Cột (22): NNT ghi tỷ lệ giảm thuế, cụ thể ghi 100% nếu đang áp dụng ưu đãi miễn thuế, hoặc ghi 50% nếu đang áp dụng ưu đãi giảm thuế.

Cột (23): NNT kê khai số thuế TNDN được miễn thuế. Tổng số tại cột (23) sẽ tương ứng với chỉ tiêu [13], được tổng hợp lên chỉ tiêu [C12] của tờ khai 03/TNDN.

Cột (24): NNT kê khai số thuế TNDN được giảm thuế. Tổng số tại cột (24) sẽ tương ứng với chỉ tiêu [14], được tổng hợp lên chỉ tiêu [C13] của tờ khai 03/TNDN.

Cột (25): NNT kê khai tổng số thuế TNDN được ưu đãi. Chỉ tiêu tại cột (25) được tính bằng cột (21) cộng với cột (23) và cột (24). Tổng số tại cột (25) sẽ tương ứng với chỉ tiêu [15].

Phần B. Xác định số thuế TNDN phải nộp từ hoạt động được hưởng ưu đãi thuế TNDN tại các đơn vị phụ thuộc hoặc địa điểm kinh doanh khác tỉnh. NNT không cần thực hiện mục B nếu hoạt động được hưởng ưu đãi thuế TNDN cùng tỉnh với nơi đặt trụ sở chính.

Chỉ tiêu [16]: NNT ghi số thuế TNDN phải nộp từ hoạt động được hưởng ưu đãi thuế TNDN theo công thức [16] = [11] – [15].

Chỉ tiêu [17]: NNT kê khai số thuế TNDN của hoạt động sản xuất kinh doanh nộp thừa trong kỳ trước do NNT tạm nộp theo quý lớn hơn số thuế phải nộp theo quyết toán năm tại cơ quan thuế mà NNT thực hiện kê khai riêng cho hoạt động ưu đãi, để chuyển sang bù trừ với số thuế TNDN phải nộp cho kỳ này.

Chỉ tiêu [18]: NNT ghi số thuế TNDN đã tạm nộp theo quý trong năm tại cơ quan thuế nơi NNT thực hiện kê khai riêng cho hoạt động ưu đãi, tính đến hạn nộp hồ sơ khai quyết toán. Ví dụ, nếu NNT có kỳ tính thuế từ 01/01/2021 đến 31/12/2021, thì số thuế TNDN đã tạm nộp trong năm là số thuế đã nộp tính đến hết ngày 31/3/2022.

Chỉ tiêu [19]: NNT kê khai chênh lệch giữa số thuế phải nộp và số thuế đã tạm nộp trong năm theo công thức [19] = [16] – [18].

Chỉ tiêu [20]: NNT ghi số thuế TNDN còn phải nộp sau khi quyết toán theo công thức [20] = [16] – [17] – [18].

>> Có thể bạn quan tâm: Quy định doanh thu tính thuế thu nhập doanh nghiệp trong hợp đồng hợp tác kinh doanh và nội dung liên quan

Các trường hợp được phân bổ thuế TNDN?

Các trường hợp đủ điều kiện phân bổ thuế thu nhập doanh nghiệp được quy định tại khoản 1 Điều 17 của Thông tư 80/2021/TT-BTC, bao gồm:

– Kinh doanh xổ số điện toán.

– Chuyển nhượng bất động sản.

– Đơn vị phụ thuộc hoặc địa điểm kinh doanh thuộc cơ sở sản xuất.

– Nhà máy thủy điện hoạt động trên nhiều tỉnh.

Qua bài viết này, chúng ta đã cùng nhau tìm hiểu về các mẫu phụ lục thuế TNDN áp dụng cho doanh nghiệp được hưởng ưu đãi. Việc lựa chọn và điền đầy đủ thông tin vào mẫu phụ lục đúng quy định là vô cùng quan trọng, giúp doanh nghiệp đảm bảo tính chính xác trong việc quyết toán thuế và tận dụng tối đa các chính sách ưu đãi của nhà nước.